一、基本情况

某食品饮料有限公司,系增值税一般纳税人,主营果汁饮料生产销售。未实行农产品增值税进项税额核定扣除办法。

2019 年6 月“应交税费——应交增值税”各栏合计数为:销项税额122200 元;进项税额113215元;进项税额转出6150 元,转出未交增值税15135 元。该公司销售产品和包装物的增值税税率:2018年5 月1 日-2019 年3 月31 日为16%;2019 年4 月1 日起为13%。

二、审核获取的资料

税务师受托审核该公司2019 年6 月的增值税相关情况,发现如下一些业务:

1.与某商场结算5 月份代销的果汁饮料,开具增值税专用发票并收取货款。账务处理:

借:银行存款 101700

贷:主营业务收入 90000

应交税费——应交增值税(销项税额) 11700

后附原始凭证:

(1)商场代销果汁结算清单1 份:代理果汁价税合计收入113000 元,商场代销手续费11300 元,实收101700 元;

(2)增值税专用发票记账联1 份:金额为90000 元,税额为11700 元;

(3)银行进账单1 份:金额为101700 元。

2.购置临街商铺作为零售门市部,取得增值税专用发票。账务处理:

借:固定资产——商铺 1030000

应交税费——应交增值税(进项税额)90000

贷:银行存款 1120000

后附原始凭证:

(1)增值税专用发票的发票联和抵扣联各1 份:金额为1000000 元,税率为9%,税额为90000 元,备注栏注明了不动产的详细地址;

(2)契税完税凭证1 份:金额为30000 元;

(3)银行付款凭证回执2 份,金额分别为1090000 元和30000 元。

3.向林场购进苹果,取得增值税普通发票。账务处理:

借:原材料——苹果 108000

应交税费——应交增值税(进项税额)12000

贷:银行存款 120000

后附原始凭证:

(1)增值税普通发票的发票联1 份,数量为25 吨,金额为120000 元,税率为免税,税额为**;

(2)银行付款凭证回执1 份:金额为120000 元;

(3)入库单1 份:苹果入库25 吨。

注:根据仓库记录,苹果的期初余额0 吨;入库25 吨;生产领用20 吨。

4.包装物被市场监督部门没收。账务处理:

借:营业外支出 33900

贷:周转材料——包装物 30000

应交税费——应交增值税(进项税额转出)3900

后附原始凭证:

(1)市场监督管理部门出具的处理决定书1 份:饮料包装瓶塑化剂超标,予以没收;

(2)市场监督管理部门出具的收据1 份:饮料包装瓶1 批,金额30000 元。

经核查,该批饮料包装瓶于2019 年2 月购入,取得增值税专用发票,金额为30000 元,税额为4800元。进项税额已于2019 年2 月申报抵扣。

5.销售2010 年购进的小轿车一辆,开具增值税普通发票共收款120510 元。账务处理如下:

借:银行存款 120510

贷:固定资产清理 118170

应交税费——应交增值税(销项税额) 2340

后附原始凭证:

(1)增值税普通发票记账联1 份:金额为118170 元,税率为***,税额为2340 元;

(3)银行进账单1 份:金额为120510 元。

6.销售人员报销差旅费,账务处理(汇总):

借:销售费用 16645

应交税费——应交增值税(进项税额)1335

贷:库存现金 17980

后附原始凭证:

(1)住宿费增值税专用发票10 份:合计金额8000 元,税额480 元;

(2)注明本公司销售人员信息的航空运输电子客票行程单4 份:其中2 份为境内航空运输,票价1320 元、燃油附加费80 元、机场建设费100 元;另2 份为国际航空运输,票价5000 元、燃油附加费320 元,机场建设费180 元;合计金额7000 元;

(3)注明本公司销售人员信息的国内公路客票12 份:合计金额2500 元。

7.因管理不善,2019 年1 月购入的一批苹果霉烂变质。账务处理:

借:管理费用 27250

贷:原材料——苹果 25000

应交税费——应交增值税(进项税额转出) 2250

后附原始凭证:

报损单一份:品名为苹果,数量为5 吨,报损原因为仓库管理人员调温失误导致所存放的苹果霉烂变质,相关人员已经签字。

经核查,该批苹果自一般纳税人处购入,购入时取得增值税专用发票,发票注明数量为10 吨,不含税金额50000 元,税率为10%,税额为5000 元。进项税额已于2019 年2 月申报抵扣。

8.除上述审核业务外,该企业还购进调味品等原材料,均取得增值税专用发票,合计金额76000元,税额9880 元。

当月取得的增值税专用发票均已登录增值税发票综合服务平台选择、确认。

问题:

(1)根据上述材料,对公司处理不符合现行增值税政策的,请逐项指出错误之处。

(2)分别计算确认该公司2019 年6 月的销项税额、进项税额、进项税额转出及应纳增值税额。请列出计算过程,金额单位为元,保留小数点后两位。

(3)填写该公司2019 年6 月的《增值税纳税申报表附列资料(二)》(摘要)及《增值税纳税申报表》(摘要)相关栏目中的金额。

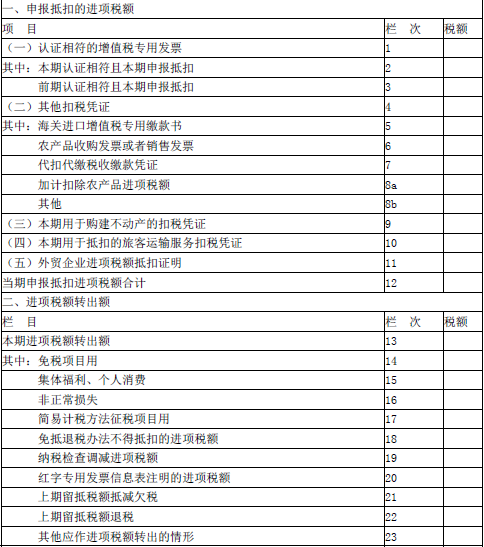

《增值税纳税申报表附列资料(二)》(摘要)

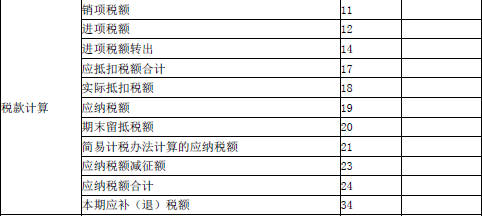

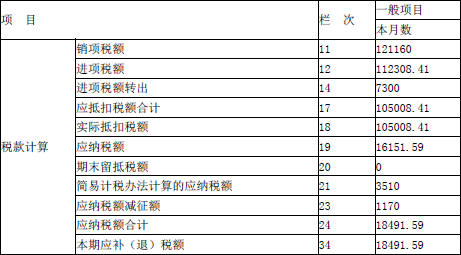

《增值税纳税申报表》(摘要)

正确答案及解析

正确答案

解析

(1)错误之处:

①代销手续费直接冲抵代销收入不符合规定,少确认销项税额。

②购入苹果进项税额计算抵扣错误。购入时不得加计抵扣,生产领用时可以加扣1%。

③没收包装物进项税额转出适用税率错误。应使用原购入时的税率,而非罚没时适用的税率。

④销售小轿车采用简易计税方法,不应在销项税额中核算。

⑤差旅费进项税额抵扣计算错误。

⑥苹果霉烂变质进项税额转出适用税率错误。应使用原购入时的税率做进项税额转出,而非损失发生时适用的税率。

(2)当期销项税额=122200-11700+113000÷(1+13%)×13%-2340=121160(元)

当期进项税额=113215-12000+120000×9%+120000÷25×20×1%-1335+480+(1320+80)÷(1+9%)×9%+2500÷(1+3%)×3%=112308.41(元)

或:当期进项税额=90000+120000×9%+120000÷25×20×1%+480+(1320+80)÷(1+9%)×9%+2500÷(1+3%)×3%+9880=112308.41(元)

【提示】代销手续费未取得专用发票,不得抵扣进项税额。

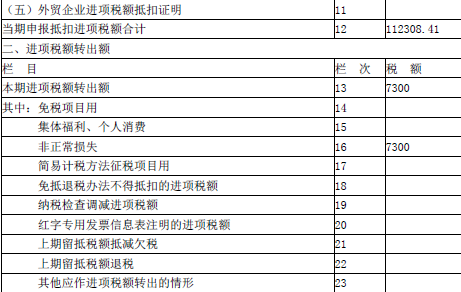

进项税额转出=4800+5000÷10×5=7300(元)

应纳增值税=121160-(112308.41-7300)+2340=18491.59(元)

(3)

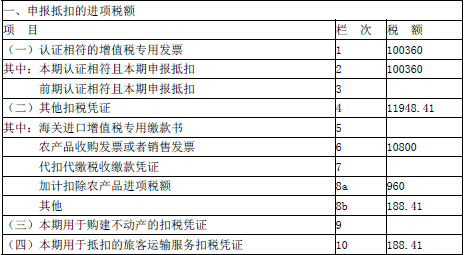

《增值税纳税申报表附列资料(二)》(摘要)

【提示】

100360=90000+480+9880

10800=120000×9%

960=120000÷25×20×1%

188.41=(1320+80)÷(1+9%)×9%+2500÷(1+3%)×3%

11948.41=10800+960+188.41

112308.41=11948.41+100360

《增值税纳税申报表》(摘要)

【提示】

105008.41=112308.41-7300

16151.59=121160-105008.41

3510=120510÷(1+3%)×3%

1170=120510÷(1+3%)×1%

18491.59=16151.59+3510-1170

包含此试题的试卷

你可能感兴趣的试题

下列( )应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

-

- A.纳税申报代理业务

- B.一般税务咨询业务

- C.专业税务顾问业务

- D.税收策划业务

- E.纳税情况审查业务

- 查看答案

朱某对席某的3万元债权已过诉讼时效。按照民法规定,朱某仍享有( )。

-

- A.诉权

- B.胜诉权

- C.受领权

- D.处分权

- E.保全权

- 查看答案

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

关于本案二审,下列说法中正确的有( )。

-

- A.原判决认定事实和适用法律正确、量刑适当,二审应当裁定驳回上诉,维持原判

- B.原判决认定事实清楚,证据确实、充分,但适用法律错误,二审应撤销原判,宣告A公司、李某无罪

- C.原判决事实不清楚或者证据不足,二审法院可以在查清事实后改判

- D.原判决事实不清楚或者证据不足,二审法院可以裁定撤销原判,发回原审人民法院重新审判

- E.不得对被告人的刑罚作出实质不利的改判

- 查看答案

张某为甲市税务局负责管理运输行业税收的工作人员。2017 年 3 月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在 2017 年至 2018 年间少缴增值税 230 万元。事后,张某收到祥云运输公司支付的答谢费 10 万元。监察委员会接到举报后,传唤了张某。张某对举报内容供认不讳。

张某委托其律师高某作为自己的辩护人。在审查起诉期间,高某享有的诉讼权利有( )。

-

- A.申请变更强制措施

- B.向张某调查并核实有关证据

- C.经人民检察院许可,会见在押的张某

- D.提出上诉的权利

- E.经人民检察院许可,查阅、摘抄、复制本案的案卷材料

- 查看答案

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

根据刑事诉讼法律制度规定,下列关于本案上诉的说法中,正确的有( )。

-

- A.被告人不服判决的上诉期限为5日,从接到判决书的第2日起算

- B.如本案上诉人在上诉期满后要求撤回上诉的,第二审人民法院经审查,认为原判确有错误的,应当不予准许

- C.被告人的辩护人和近亲属不得提出上诉

- D.被告人不服判决的上诉期限为10日,从接到判决书之日起算

- E.如本案上诉人在上诉期满后要求撤回上诉的,第二审人民法院经审查,裁定准许

- 查看答案