某上市医药制造公司为增值税一般纳税人。2022年3月,公司聘请会计师事务所帮其办理2021年企业所得税汇算清缴时,会计师事务所得到该公司2021年的业务资料如下:

(1)全年取得产品销售收入11700万元,发生的产品销售成本2114.25万元,发生的税金及附加386.14万元,发生的销售费用600万元(全部为广告费)、管理费用500万元(含业务招待费106.5万元)、财务费用400万元。取得营业外收入312万元、投资收益457万元。

(2)全年实际发生的计入成本费用的工资薪金总额为3000万元,含向本公司安置的3名残疾人员支付的工资薪金10.5万元。

(3)全年成本费用中包含有实际发生的职工福利费450万元、职工教育经费90万元、拨缴的工会经费40万元。

(4)当年转让一笔国债取得收入105.75万元(含利息3.75万元)。该笔国债系2020年从发行者以100万元购进。

(5)4月6日,为总经理配备一辆轿车用于企业生产经营活动中并投入使用,不含税价款为52.8万元(该公司确定折旧年限4年,残值率5%)。会计师事务所发现此项业务尚未进行会计处理。所得税汇算清缴时该车辆选择税前一次性扣除。

(6)8月10日,公司研发部门进行一项新产品开发设计。截至年末,共计支出并计入当期损益的研发费用为68万元。

(7)9月12日,转让其代公司前三大自然人股东持有的因股权分置改革原因形成的限售股,取得收入240万元。但因历史原因,公司未能提供完整、真实的限售股原值凭证,且不能准确计算该部分限售股的原值,故已全额记入投资收益。

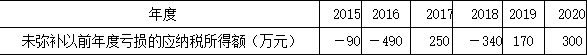

(8)公司按规定可以利用2021年所得弥补以前年度亏损。2015年以前每年均实现盈利,2015年至2020年未弥补以前年度亏损的应纳税所得额如下所示:

(9)公司2021年已实际预缴企业所得税1957.25万元。

要求:根据上述资料,按照下列顺序计算回答问题,如有计算需计算出合计数(以上金额均为不含增值税金额)。

(1)计算该公司发生业务招待费和广告费应调整的应纳税所得额。

(2)计算该公司支付残疾人工资薪金应调整的应纳税所得额。

(3)计算该公司发生的职工福利费、职工教育经费、工会经费应调整的应纳税所得额。

(4)计算资料(4)中的国债转让收入应调整的应纳税所得额。

(5)计算资料(5)中的车辆购置业务对会计利润的影响数额。

(6)计算资料(6)中的研发费用应调整的应纳税所得额。

(7)计算资料(7)中转让代个人持有的限售股应调整的应纳税所得额。

(8)计算资料(8)中2021年允许弥补的以前年度亏损数额。

(9)计算该公司全年应纳税所得额。

(10)计算该公司企业所得税汇算清缴时应补(退)的企业所得税额。

正确答案及解析

正确答案

解析

(1)实际发生的业务招待费的60%=106.5×60%=63.9(万元)。

当年销售(营业)收入的5‰=11700×5‰=58.5(万元)

允许扣除的业务招待费限额=58.5(万元)

应调增应纳税所得额=106.5-58.5=48(万元);

广告费扣除限额=11700×30%=3510(万元),实际发生额为600万元,可以全额扣除,无需纳税调整。

业务招待费和广告费合计应调增48万元。

(2)应调减的应纳税所得额=10.5×100%=10.5(万元)。

(3)职工福利费应调增的应纳税所得额=450-3000×14%=30(万元)。

职工教育经费限额=3000×8%=240(万元),实际发生额90万元,没有超过限额,无需进行纳税调整。

实际拨缴的工会经费40万元小于允许扣除的限额=3000×2%=60(万元),不用调整。

三项经费共应调增的应纳税所得额=30(万元)。

(4)企业到期前转让国债,其持有期间尚未兑付的国债利息收入免征企业所得税,应调减的应纳税所得额为国债利息部分,即3.75万元。

(5)车辆为固定资产,应于投入使用的次月起计提折旧,减少会计利润=52.8×(1-5%)

÷4×(8÷12)=8.36(万元)。

(6)应调减应纳税所得额=68×100%=68(万元)。

(7)企业未能提供完整、真实的限售股原值凭证,不能准确计算该限售股原值的,主管税务机关一律按该限售股转让收入的15%,核定为该限售股原值和合理税费。应调减应纳税所得额=240×15%

=36(万元)。

(8)可弥补的亏损=[(90-250)-170+490+340]-300=200(万元)。

(9)会计利润=11700-2114.25-386.14-600-500-400+312+457-8.36(计提折旧费用)=8460.25(万元)。

企业在2018年1月1日至2023年12月31日期间新购进的设备、器具(除房屋、建筑物以外的固定

资产),单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。汇算清缴时纳税调减52.8-8.36=44.44(万元)

应纳税所得额=8460.25+48-10.5+30-3.75-(52.8-8.36)-36-200-68=8175.56(万元)。

(10)企业所得税汇算清缴时应实际补(退)的企业所得税=8175.56×25%-1957.25=86.64(万元)。

包含此试题的试卷

你可能感兴趣的试题

法人是具有民事权利能力和民事行为能力,依法独立享有民事权利和承担民事义务的组织。下列选项中不属于法人的是()。

-

- A.基金会

- B.有限责任公司

- C.合伙企业

- D.基层群众性自治组织

- 查看答案

下列规范性法律文件中,由全国人民代表大会常务委员会制定的是( )。

-

- A.《中华人民共和国刑事诉讼法》

- B.《中华人民共和国民法典》

- C.《中华人民共和国公司法》

- D.《中华人民共和国宪法》

- 查看答案

根据法律规范的性质,可以将法律关系分为()。

-

- A.民事法律关系、刑事法律关系和行政法律关系

- B.绝对法律关系与相对法律关系

- C.调整性法律关系与保护性法律关系

- D.主法律关系和从法律关系

- 查看答案

2018年,中共中央下发《深化党和国家机构改革方案》,设立中央全面依法治国委员会,该委员会办公室位于( )。

-

- A.中共中央办公厅

- B.司法部

- C.国家监察委

- D.最高人民法院

- 查看答案

下列关于法律渊源的表述中,不正确的是( )。

-

- A.《中华人民共和国选举法》属于其他附属性宪法性文件

- B.国务院制定的规范性法律文件属于行政法规

- C.地方性法规只能在本辖区内适用

- D.全国人民代表大会常务委员会不能对基本法律进行补充和修改

- 查看答案