材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。根据上述材料回答以下题。

以下关于指数化投资的说法,正确的有( )。查看材料

正确答案及解析

正确答案

解析

主动管理型投资策略是基于对市场总体情况、、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,低买高卖,不断调整资产组合中的资产种类及其持有比例,获取超越市场平均水平的收益率;被动型投资策略是指投资者在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润。指数化投资正是一种被动型的投资策略,即建立一个跟踪基准指数业绩的投资组合,获取与基准指数相一致的收益率和走势。

你可能感兴趣的试题

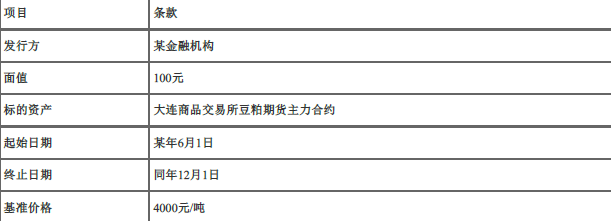

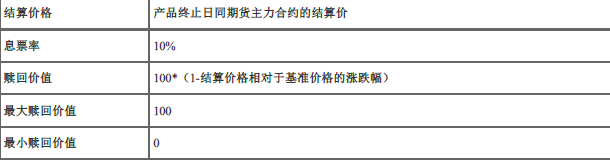

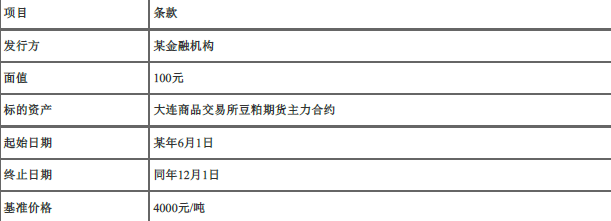

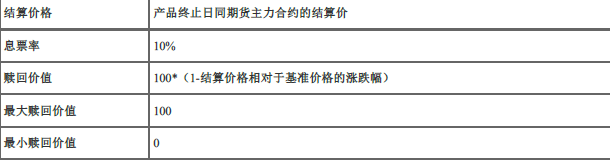

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(2)关于该款结构化产品,以下描述正确的是( )。

-

- A.该产品相当于嵌入了一个铜期货的看涨期权多头

- B.该产品相当于嵌入了一个铜期货的看涨期权空头

- C.当标的资产价格下跌时,投资者可以获利

- D.当标的资产价格上涨时,投资者可以获利

- 查看答案

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(1)这是一款的( )结构化产品。

-

- A.嵌入了最低执行价期权(LEPO)

- B.参与型红利证

- C.收益增强型

- D.保本型

- 查看答案

一位德国投资经理持有一份价值为500万美元的美国股票的投资组合。为了对可能的美元贬值进行对冲,该投资经理打算做空美元期货合约进行保值,卖出的期货汇率价格为1.02欧元/美元。两个月内到期。当前的即期汇率为0.974 欧元/美元。一个月后,该投资者的价值变为515万美元,同时即期汇率变为1.1欧元/美元,期货汇率价格变为1.15欧元/美元。

一个月后股票投资组合收益率为( )。

-

- A.13.3%

- B.14.3%

- C.15.3%

- D.16.3%

- 查看答案

当实值期权在临近到期时,容易产生对冲头寸频繁和大量调整。( )

- 查看答案

对于一些只有到期才结算,或者结算频率远远低于产品存续期间交易日的数量的场外交易的衍生品,不需要对其进行敏感性分析。( )

- 查看答案