某建筑公司为增值税一般纳税人,2020年5月承接了两个工程项目,这两个项目均为跨省项目。A项目为包工包料提供建筑服务,含增值税总包款为3000万元,含税分包款1000万元;B项目是为甲供工程提供的建筑服务,选择了简易计税,含税总包款为1000万元,含税分包款100万元。请回答以下问题。(以万元为单位)

问题(1):A项目在收到500万元预付工程款时,应如何进行账务处理?

问题(2):B项目在收到300万元预付工程款时,应如何进行账务处理?

问题(3):A项目应该在建筑服务发生地预缴多少增值税?如何进行账务处理?

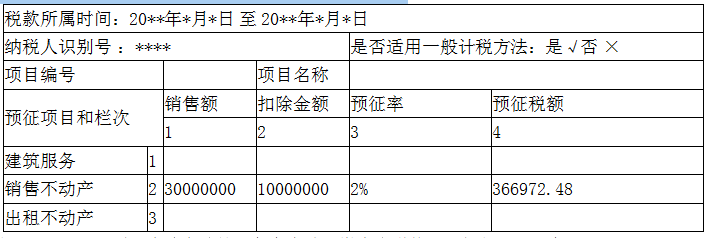

问题(4):请为A项目填写《增值税预缴税款表》

问题(5):B项目应该在建筑服务发生地预缴多少增值税?如何进行账务处理?

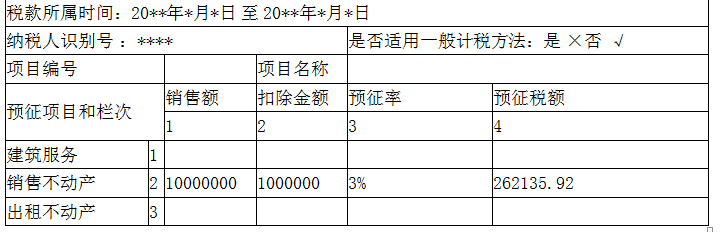

问题(6):请为B项目填写《增值税预缴税款表》

问题(7):A项目在支付1000万元含税分包工程款时,取得税率9%的专票,应如何进行账务处理?

问题(8):B项目在支付100万元分包工程款时,应如何进行账务处理?

问题(9):假设A项目完工时,甲方扣留了100万的质保金,应如何进行账务处理?

正确答案及解析

正确答案

解析

1.建筑服务,收到预收款时,增值税纳税义务尚未发生,但需要预缴增值税。

账务处理:

借:银行存款 500

贷:预收账款 500

2.建筑服务,收到预收款时,增值税纳税义务尚未发生,但需要预缴增值税。

账务处理:

借:银行存款 300

贷:预收账款 300

3.应预缴增值税=(3000-1000)/1.09×2%=36.70(万元)

账务处理:

借:应交税费——预交增值税 36.70

贷:银行存款 36.70

4.

5.预缴增值税=(1000-100)/1.03×3%=26.21(万元)

账务处理:

借:应交税费——简易计税 26.21

贷:银行存款 26.21

6.

7.借:工程施工 917.43

应交税费——应交增值税(进项税额) 82.57

贷:银行存款 1000

8.借:工程施工 97.09

应交税费——简易计税 2.91

贷:银行存款 100

9. 借:应收账款 100

贷:主营业务收入(工程结算) 91.74

应交税费——待转销项税额 8.26

你可能感兴趣的试题

下列关于留存收益筹资的表述中,错误的是( )。

-

- A.留存收益筹资可以维持公司的控制权结构

- B.留存收益筹资不会发生筹资费用,因此没有资本成本

- C.留存收益来源于提取的盈余公积金和留存于企业的利润

- D.留存收益筹资有企业的主动选择,也有法律的强制要求

- 查看答案

某公司资产总额为 9000 万元,其中永久性流动资产为 2400 万元,波动性流动资产为 1600万元,该公司长期资金来源金额为 8100 万元,不考虑其他情形,可以判断该公司的融资策略属于( )。

-

- A.期限匹配融资策略

- B.保守融资策略

- C.激进融资策略

- D.风险匹配融资策略

- 查看答案

某公司向银行借款 2000 万元,年利率为 8%,筹资费率为 0.5%,该公司适用的所得税税率为 25%,则该笔借款的资本成本是( )。

-

- A.6.00%

- B.6.03%

- C.8.00%

- D.8.04%

- 查看答案

甲因急需用钱,以其价值15000元的相机作抵押,分别向乙借款6000元、向丙借款4000元。甲与乙于1月8日签订了相机抵押合同,双方未办理抵押物登记;甲与丙于1月9日签订了相机抵押合同,双方亦未办理抵押物登记。后因甲无力偿还借款,乙、丙行使抵押权,依法拍卖甲的相机,拍卖所得款9000元。下列关于乙、丙对相机拍卖所得款的分配方案中,正确的是( )。

-

- A.乙分得5400元、丙分得3600元

- B.乙分得6000元、丙分得3000元

- C.乙分得4500元、丙分得4500元

- D.乙分得5000元、丙分得4000元

- 查看答案

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权利的表述中,正确的是( ) 。

-

- A.甲公司有权请求乙公司承担违约责任

- B.甲公司有权请求丙公司承担违约责任

- C.甲公司有权请求乙、丙公司连带承担违约责任

- D.甲公司有权请求乙、丙公司按照责任大小按份承担违约责任

- 查看答案