套利交易中的模拟误差来自( )。

正确答案及解析

正确答案

B、C

解析

模拟误差来自两方面,一方面是因为组成指数的成分股太多,短时期内同时买进或卖出这么多的股票难度较大,并且准确模拟将使交易成本大大增加,因为对一些成交不活跃的股票来说,买卖的冲击成本非常大。通常,交易者会通过构造一个取样较小的股票投资组合来代替指数,这会产生模拟误差。另一方面,即使组成指数的成分股不太多,严格按比例复制很可能会产生零碎股,这也会产生模拟误差。

包含此试题的试卷

你可能感兴趣的试题

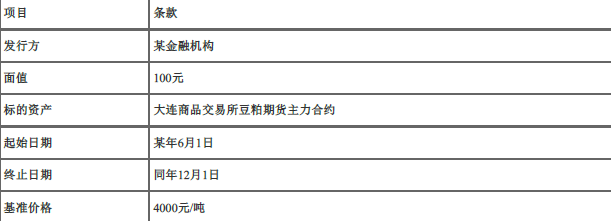

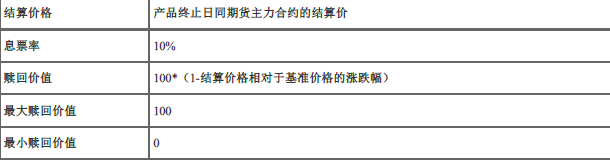

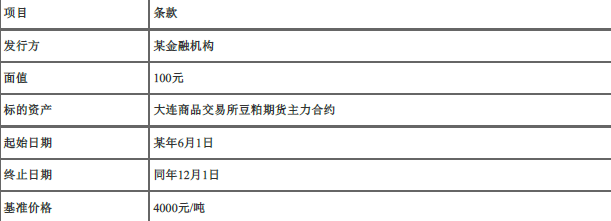

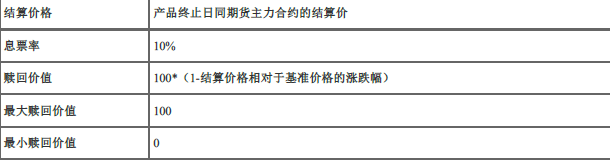

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(2)关于该款结构化产品,以下描述正确的是( )。

-

- A.该产品相当于嵌入了一个铜期货的看涨期权多头

- B.该产品相当于嵌入了一个铜期货的看涨期权空头

- C.当标的资产价格下跌时,投资者可以获利

- D.当标的资产价格上涨时,投资者可以获利

- 查看答案

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(1)这是一款的( )结构化产品。

-

- A.嵌入了最低执行价期权(LEPO)

- B.参与型红利证

- C.收益增强型

- D.保本型

- 查看答案

一位德国投资经理持有一份价值为500万美元的美国股票的投资组合。为了对可能的美元贬值进行对冲,该投资经理打算做空美元期货合约进行保值,卖出的期货汇率价格为1.02欧元/美元。两个月内到期。当前的即期汇率为0.974 欧元/美元。一个月后,该投资者的价值变为515万美元,同时即期汇率变为1.1欧元/美元,期货汇率价格变为1.15欧元/美元。

一个月后股票投资组合收益率为( )。

-

- A.13.3%

- B.14.3%

- C.15.3%

- D.16.3%

- 查看答案

当实值期权在临近到期时,容易产生对冲头寸频繁和大量调整。( )

- 查看答案

对于一些只有到期才结算,或者结算频率远远低于产品存续期间交易日的数量的场外交易的衍生品,不需要对其进行敏感性分析。( )

- 查看答案