已知:某上市公司现有资金10000万元,其中:普通股股本3500万元,长期借款6000万元,留存收益500万元。长期借款年利率为8%,有关投资服务机构的统计资料表明,该上市公司股票的β系数为1.5。目前整个股票市场平均收益率为8%,无风险收益率为5%。公司适用的所得税税率为25%。

公司拟通过再筹资发展乙投资项目。有关资料如下。

资料一:乙项目投资额为2000万元,经过逐次测试,得到以下数据。当设定折现率为14%和15%时,乙项目的净现值分别为4.9468万元和-7.4202万元。

资料二:乙项目所需资金有A、B两个筹资方案可供选择。A方案:平价发行票面年利率为12%、期限为3年的公司债券,假设债券发行不影响股票资本成本;B方案:增发普通股,预期每股股利为1.05元,普通股当前市价为10元,每年股利增长2.1%。

资料三:假定该公司筹资过程中发生的筹资费可忽略不计,长期借款和公司债券均为年末付息,到期还本。加权平均资本成本按账面价值计算。

要求:

(1)利用资本资产定价模型计算该公司股票的资本成本。

(2)计算乙项目的内含收益率。

(3)以该公司当前的加权平均资本成本为标准,判断是否应当投资乙项目。

(4)分别计算乙项目A(一般模式)、B两个筹资方案的资本成本。

(5)根据乙项目的内含收益率和筹资方案的资本成本,对A、B两方案的经济合理性进行分析。

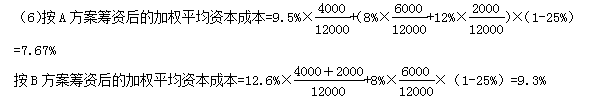

(6)计算乙项目分别采用A、B两个筹资方案再筹资后,该公司的加权平均资本成本。

(7)根据再筹资后公司的资本成本,对乙项目的筹资方案作出决策。

正确答案及解析

正确答案

正确

解析

(1)该公司股票的资本成本=5%+1.5×(8%-5%)=9.5%

(2)乙项目的内含收益率=14%+

×(15%-14%)=14.4%

(3)权益所占比重=(3500+500)/10000=40%

负债所占比重=6000/10000=60%

加权平均资本成本=9.5%×40%+8%×(1-25%)×60%=7.4%

乙项目内含收益率14.4%>该公司加权平均资本成本7.4%,因此应当投资乙项目。

(4)A筹资方案的资本成本=12%×(1-25%)=9%

B筹资方案的资本成本=1.05/10+2.1%=12.6%

(5)因为,A筹资方案的资本成本9%<乙项目内含收益率14.4%

B筹资方案的资本成本12.6%<乙项目内含收益率14.4%

所以,A、B两个筹资方案在经济上都是合理的。

(7)因为按A方案筹资后的加权平均资本成本7.67%<按B方案筹资后的加权平均资本成本9.3%,所以,A筹资方案优于B筹资方案。

包含此试题的试卷

你可能感兴趣的试题

以摊余成本计量的金融资产处置时,原已计提的债权投资减值准备不需要转出。( )

- 查看答案

在持续经营假设下,企业进行会计确认、计量和报告应当以企业持续、正常的生产经营活动为前提。( )

- 查看答案

企业为取得合同发生的增量成本预期能够收回的,应当作为合同取得成本确认为一项资产。( )

- 查看答案

企业购建或生产的符合资本化条件的资产的各部分分别完工,且每部分在其他部分继续建造过程中可供使用或者可对外销售,且为使该部分资产达到预定可使用或可销售状态所必要的购建或者生产活动实质上已经完成的,应当停止与该部分资产相关的借款费用的资本化。( )

- 查看答案

A公司购入B公司5%的股份,取得投资后A公司对B公司不具有重大影响,则A公司不应将其作为长期股权投资核算。( )

- 查看答案